多个涉房类ABS项目被叫停 开发商找钱难上加难

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

2020年以来,在疫情影响和“三道红线”融资新规的双重制约下,房企面临的发展环境日趋紧张。其中表现较明显的就是企业融资难,融资成本增加,由此,部分企业寻求表外融资渠道,但这同样引起了监管层的关注,尤其在5月份,多个ABS项目被终止,房企找钱难上加难。

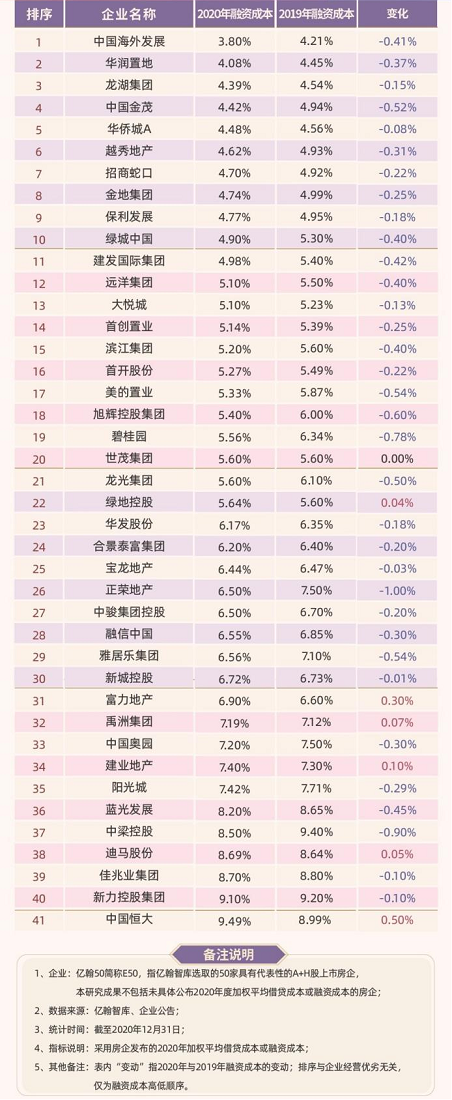

据亿翰智库发布的2020年E5房企融资成本情况来看,平均融资成本在5%以下的房企有11家,平均融资成本在5%-6%之间的房企有11家,平均融资成本在6%-7%之间的房企有9家。此外,平均融资成本超过7%的不在少数,包括禹洲集团、中国奥园、阳光城、蓝光发展、中梁控股、迪马股份、佳兆业集团、新力控股等,这些房企融资成本依然处于高位,其中,佳兆业融资成本高达8.7%,新力控股更是超过9%。

从融资金额来看,据同策研究院,2021年5月,其监测的40家典型上市房企共完成融资440.91亿元,同比下降27.40%,环比下降28.48%,总体来看,房企融资规模下降,是房企融资越来越难的表象。而相较于同期,5月份房企融资规模骤降的原因,是多个ABS项目被终止所造成的。

就5月份融资规模骤降这一现象,贝壳研究院高级分析师潘浩表示:“监管政策环境趋紧、资金需求前置,境内沪深交易所于5月份大批量终止ABS项目等多重因素,造成5月份房企融资规模骤降。”

据悉,2021年,仅5月25日一天,有26单ABS审核终止,其中涉及供应链金融、涉地产类等资产支持项目。据上海证券交易所网站披露,这26单ABS项目累计储架金额1536.26亿元,截止25日,沪深交易所终止ABS项目38单,累计储架金额2236.26亿元。

对此,业内券商债券业务相关负责人称,“基本上对于房地产企业的融资审核上都会更加谨慎。其实今年以来,包括城投公司在内的债务融资工具的审核上,要求也更严格了,主要是为了促进债券市场的高质量发展。”

此外,融资表现情况与房企本身的规模也有一定的关系,贝壳研究院高级分析师潘浩表示,“在房企融资渠道整体收紧环境下,一些非标类融资将成为重点监管的对象。不同阵营、不同体质的房企在融资成本上分化将会加剧,融资市场对中小型房企的友好度或将进一步下降。”

若以房企销售规模作为房企梯队划分的依据,以1000亿元、500亿元为节点划分三个阵营,分别是1000亿以上、500亿-1000亿元以及500亿元以下。据亿翰智库,排名前列阵营房企的融资成本的平均数为5.74%,第二阵营房企的融资成本的平均数为6.03%,第三阵营房企的融资成本的平均数为6.5%。由此可以发现,营收规模越大的房企,其融资成本越低。

在降负债、融资难的双重压力下,如何保障现金流的充裕是重要任务。如何在监管和发展中寻找一个平衡点,也是各个房企在前进过程中都需要直面并解决的问题。而由此对于房企未来的拿地战略,销售策略、回款刺激和创新融资等方面的工作,提出了更高的要求。

(来源:环球网)

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。